Když investujete v cizích měnách, například do zahraničních akcií, nevsázíte jen na firmy jako Apple nebo Coca-Cola, ale tak trochu i na kurz dolaru. Dolar od začátku roku oslabil již o téměř 14 % (kurz 1. 1. 2025 byl 24,3 CZK/USD, kurz k 1. 7. 2025 byl 20,94 CZK/USD).

Zdroj: www.google.com/finance

Může se stát, že hodnota akcií vzroste, ale vaše investice vyjádřená v korunách klesne. A platí to i obráceně – když by akcie zůstaly na místě, silnější měna vám může přinést zisk navíc. Tyto dopady jsou označovány jako měnové riziko. Je to takový tichý společník každé zahraniční investice. Někdy pomůže, jindy vás potrápí.

Teoretický příklad:

Koupíte americkou akcii za 100 USD při kurzu 22 Kč/USD → zaplatíte 2 200 Kč.

Akcie vyroste na 110 USD (+10 %), ale kurz klesne na 20 Kč/USD ( -9,1 %).

Vaše investice má pak hodnotu 2 200 Kč, tedy žádný zisk. Přehledně v tabulce:

| Situace |

Cena akcie USD |

Kurz Kč/USD |

Hodnota v Kč |

| Nákup |

100 USD |

22,00 |

2 200 Kč |

|

Prodej: akcie +10 %, kurz - 9,1 %

|

110 USD |

20,00 |

2 200 Kč |

| 📉 Zisk |

10 USD |

|

0 Kč |

Závěr: I když akcie vzrostla o 10 %, kvůli oslabení dolaru vůči koruně zůstáváte na nule.

Kdy měnové riziko opravdu hrozí?

Když nakupujeme akcii v jiné měně, než je Česká koruna:

Typický příklad: nakoupíte akcii vedené v cizí měně přes korunový účet (nebo za České koruny). K přepočtu měny dojde automaticky a vaše investice se pak odvíjí nejen od ceny akcie, ale i od kurzu dolaru. Riziko je přímé a trvá po celou dobu držení.

Když si sami převedeme koruny na cizí měnu a pak nakoupíme akcii v této nové měně, např. USD:

Může se zdát, že zde měnové riziko nehrozí – vždyť investujeme v dolarech... Ale není to tak jednoduché. Riziko se jen přesouvá z nákupu a prodeje akcie na směnu hotovosti. Jde o rozdíl mezi kurzem, za který jste dolary nakoupili, a kurzem, za který je zase prodáte zpět do korun.

A pak jsou tu daně:

Tady je měnové riziko trochu „skryté“ a lidé na něj často zapomínají. Přitom se týká každého obchodu! Pointa je v tom, že pro daňové výpočty je nutné všechny transakce nejprve přepočítat na české koruny a až pak se vyhodnocují příjmy a výdaje. Daňové výpočty navíc používají specifické směnné kurzy: Jednotný kurz vydaný GFŘ (Generálním finančním ředitelstvím) nebo ČNB kurz. Na tuto část se zaměříme v následující části.

Poznámka: Měnovému riziku se z investičního hlediska můžete vyhnout zajištěním: Měnové zajištění (hedging) funguje tak, že investor „uzamkne“ kurz dopředu – například pomocí měnového forwardu nebo derivátu – a tím si zajistí, že jeho zisk z akcie nebude ovlivněn kolísáním měny. V praxi ale bývá měnové zajištění nákladné, složité a dostupné hlavně pro velké investory nebo fondy.

Jak se počítají daně z investic?

Při výpočtu daně z investic musíme (zjednodušeně) nejprve určit příjmy (tedy prodeje) a k nim přiřadit odpovídající výdaje (nákupy a poplatky). Všechny částky musí být přepočteny na české koruny, a to kurzem platným v den každé transakce – nákup kurzem v den nákupu, prodej kurzem v den prodeje.

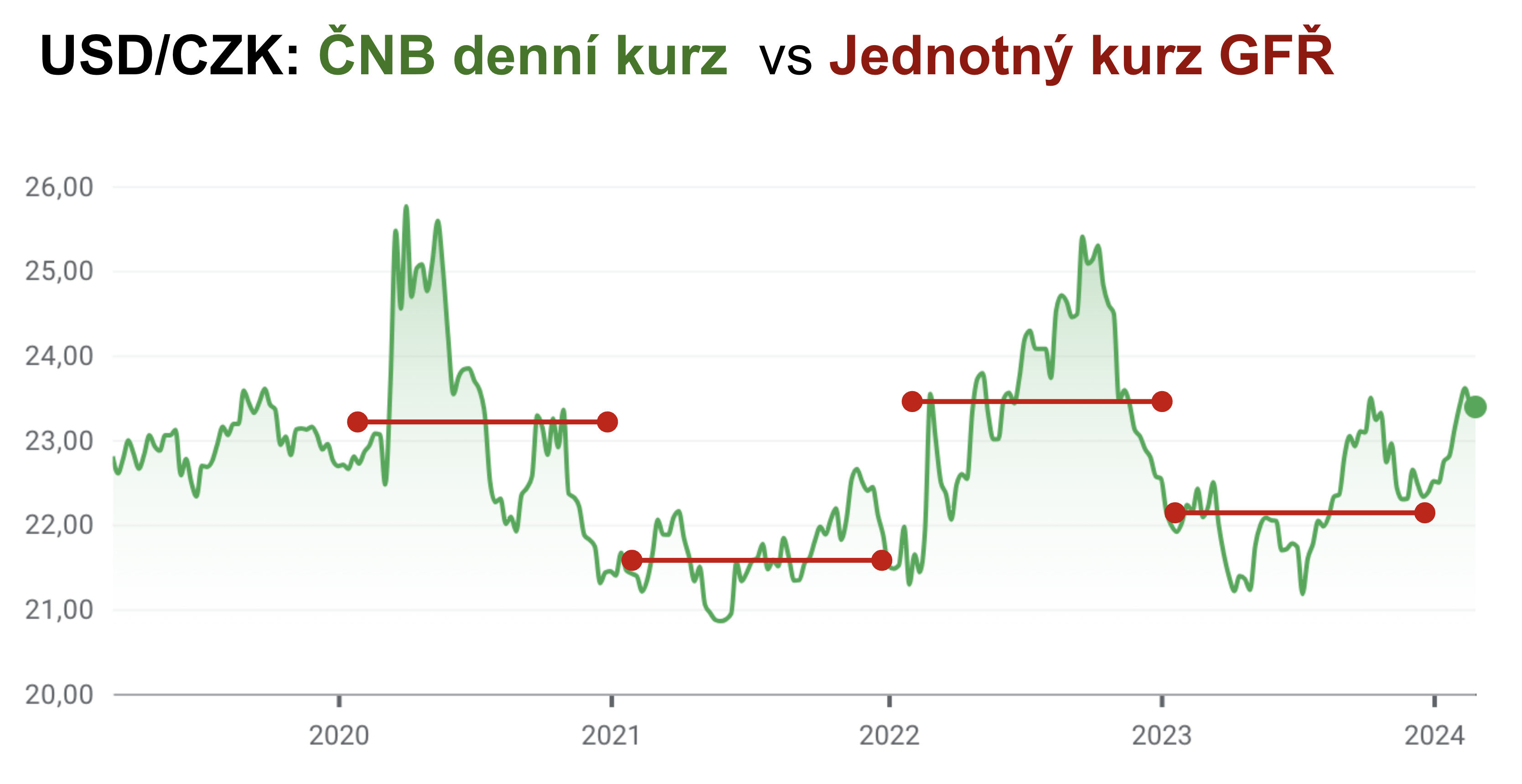

Pro přepočet měny existují dvě možnosti:

- Denní kurz ČNB, nebo

- Jednotný kurz, který jednou ročně vyhlašuje Generální finanční ředitelství (jedná se o průměr denních kurzů ČNB z konců měsíců za celý rok).

V grafu níže vidíte, že rozdíly mezi denním kurzem a jednotným mohou být opravdu obrovské.

Důležité je, že musíte zvolit jen jeden druh přepočtu na CZK v jednom roce pro všechny investice. Kurzy nelze měnit pro jednotlivé obchody.

Jaký to má praktický dopad? Dá se na tom ušetřit!

Najdete zmíněné kurzy, převedete každou transakci a spočítáte příjmy a výdaje. Pak uvidíte, jaké máte skutečné daňové příjmy a výdaje. Když tyto výpočty provedete pro oba druhy směnných kurzů, tak dostanete odlišné výsledky. Z našich zkušeností se dá často jen volbou kurzu ušetřit nemalá částka na výsledné dani. Znát tyto hodnoty celoročně je také velmi podstatné při dalších optimalizacích.

Volba kurzu může mít zásadní vliv na výslednou ziskovost, a tím i na výši daně. Jelikož sazba daně činí 15 %, případně 23 % (u vyšších příjmů), rozhodně se vyplatí s tímto vlivem počítat.

Taxomat toto počítá automaticky a celoročně. Ziskovost v měně akcie a přepočty na české koruny vidíte tedy kdykoliv a přesně. Můžete tak celkovou ziskovost vašeho portfolia výrazně zvýšit.

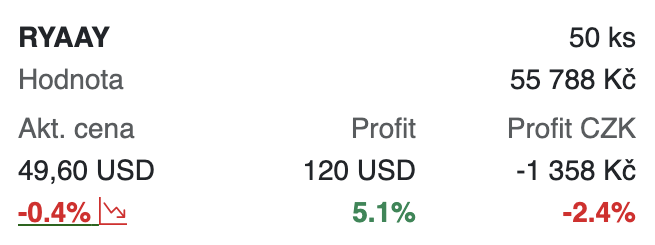

Reálný příklad: Investor nakoupil akcii Ryanair a aktuální profit v měně akcie je 120 USD, tedy 5,1 %. Po přepočtu na české koruny pomocí ČNB kurzu je investor ve ztrátě 1 358 Kč, tedy 2,4 %.

Závěr: Znáte hodnotu svých investic v českých korunách? Pokud ano, můžete s touto informací efektivně pracovat.

Co si z toho odnést?

Zvažte, v jaké měně investujete. Kdy dochází ke konverzi měn a zda vám to přináší riziko. Pro daně se příjmy a výdaje určují podle specifických směnných kurzů. Takže to, co uvidíte ve své investiční platformě neodpovídá tomu, co budete danit. Existuje více možností přepočtů na české koruny, čehož lze efektivně využít ke změně základu daně.

Investujte chytře, maximalizujte zisky pomocí přesných výpočtů.